Méditations économiques #1 : 5 challenges de l’ECO, la future monnaie de la CEDEAO

29 juin 2019, 55e Conférence des chefs d’Etat de la CEDEAO a adopté le nom de la future monnaie de la CEDEAO : l’ECO. Aboutissement d’un long cheminement institutionnel, l’ECO et sa future banque centrale feront face à de multiples défis. Loin de prétendre tous les lister, ce billet se propose, à la manière d’un teaser hollywoodien, de présenter cinq challenges de cette nouvelle aventure monétaire africaine.

Bien évidemment, il ne s’agit en aucun cas de « figer dans le marbre » une pensée unique, des arguments irréfutables, pourvu d’un caractère absolu que personne ne devrait remettre en cause ! Loin de là.

Il s’agit, comme l’indique le titre de cette série de billets d’une « méditation », nécessairement imparfaite et incomplète sur un domaine économique dont l’auteur que nous sommes ne saurait prétendre en maîtriser parfaitement les contours. Nous tenons ainsi à nous excuser auprès des Maîtres de la discipline pour notre « culot » de donner un avis sur un domaine « très sérieux et compliqué », pour lesquels un « jeune », dans des « conditions normales de température et de pression » dans notre contexte, ne pourrait, ne devrait aller au-delà de la simple observation passive, muette et pieuse.

De même, cette méditation sur ce sujet si captivant ne reflète uniquement que notre opinion. Loin de là l’idée de rapprocher de près ou de loin, directement ou indirectement, les arguments présentés ici comme ceux d’une quelconque entité à laquelle il se pourrait que nous soyons rattachés. Il ne s’agit là que des réflexions d’un individu, seul derrière un clavier, qui prétend parler au Monde alors qu’il ne s’adresse peut-être, au fond, qu’à lui-même.

Ceci dit, recentrons-nous sur nos cinq challenges auxquels fera face la future union monétaire des pays de la CEDEAO.

- Le challenge de l’inflation

D’après le Communiqué Final de la Conférence des chefs d’Etat, la future Centrale aura pour principal (ultime) objectif de politique monétaire le ciblage de l’inflation (Inflation Targeting – IT), dans un contexte de régime de change flexible. En d’autres termes, la stratégie adoptée reposera (schématiquement) sur 2 grands principes :

- La future Banque Centrale fera tout son possible pour fixer la variation des prix, à un niveau bien défini (que nous ne connaissons pas encore pour le moment). Cette stratégie, il faut bien le souligner, assigne un seul objectif de politique économique à la banque centrale. Il ne sera pas donc question ici d’utiliser la banque centrale, comme certains arguments populistes pourraient le suggérer, pour stimuler directement la croissance. ;

- Le « prix » de la future monnaie vis-à-vis des autres monnaies (le taux de change) variera librement (en théorie) en fonction de l’offre et de la demande de cette monnaie sur les marchés internationaux de change (il ne faudra donc plus dire que ce sont les Etats qui « fixeront » la valeur de la future monnaie).

Ceux qui sont familiers des théories de macroéconomie et de finance internationales devraient être accoutumés à ce cadre de politique monétaire. En outre, de nombreux livres, articles et analyses y sont consacrés . Toutefois, quelques points restent à éclaircir.

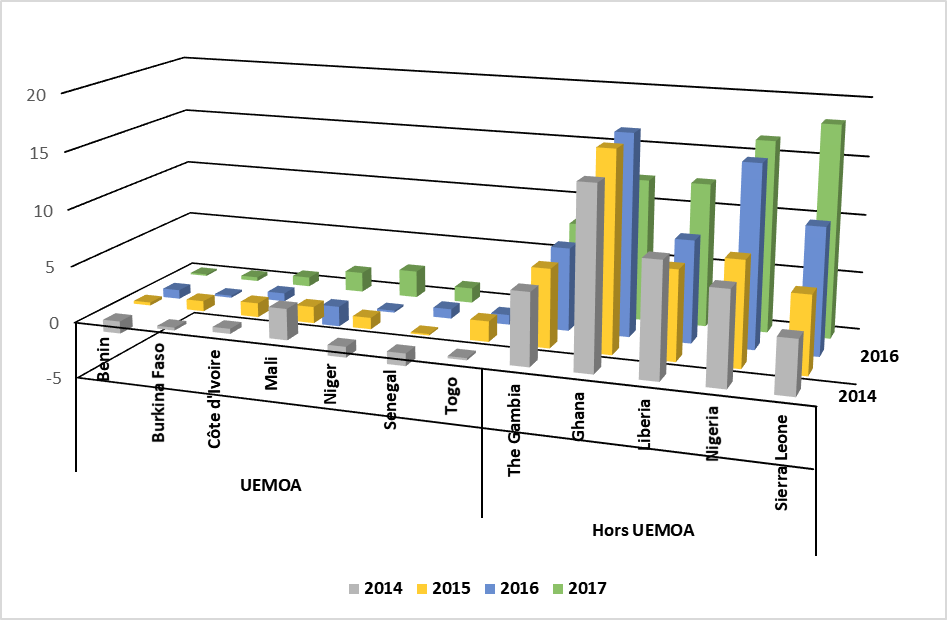

Nous aborderons tout d’abord celui relatif à l’inflation. La figure 1 présente l’évolution de l’inflation dans les différents pays de la CEDEAO. On peut constater plusieurs choses.

Tout d’abord, les niveaux d’inflation sont très différents d’un pays à l’autre . Plus encore, il y a une différence assez marquée entre les pays de l’actuelle UEMOA et les autres pays de la CEDEAO. A priori, cette situation peut sembler anodine, juste un rythme d’évolution des prix différents. Pourtant, il se posera un problème non négligeable pour les concepteurs de la future zone monétaire : le choix de la cible d’inflation[1].

Figure 1: Evolution de l’inflation dans les pays de la CEDEAO (2014-2017)

Cette décision ne sera pas sans conséquences sur le comportement de la future Banque Centrale. En effet, si l’option de 10% de cible d’inflation est retenue, alors la politique monétaire devra être calibrée de manière à maintenir l’inflation à ce niveau en moyenne dans la zone monétaire. L’inflation étant proche de 11% en moyenne, l’effort d’ajustement ne devrait pas être trop important a priori (probablement une moyenne pondérée des taux d’intérêt nominaux pratiqués actuellement ?)[1].

En revanche, si une cible de 5% est retenue, la situation serait beaucoup plus compliquée pour la future Banque Centrale. Elle devrait en effet adopter une politique assez restrictive (augmentation du taux d’intérêt et donc réduction de la liquidité injectée dans le système) pour ramener l’inflation globale de la CEDEAO à 5% (ou un niveau proche). Ce faisant, il y a un risque non négligeable que cette politique contraigne assez des pays comme le Nigeria (près de 11% d’inflation en mars 2019) ou le Ghana (9,4% en glissement annuel en décembre 2018), mais surtout asphyxier les pays de l’actuelle UEMOA dont l’inflation est actuellement assez faible (près de 0,1% en mars 2019).

Si, cela n’a rien de bien alarmiste au premier abord, la détermination de la cible d’inflation et ses conséquences sur la conduite de la politique monétaire dans les toutes premières années de vie de l’ECO sera assurément un challenge à suivre de près. Au nom de la crédibilité de la future banque centrale (principe cardinal de la réussite de la stratégie de ciblage de l’inflation), il y aura nécessairement des grincements de dents pour certains pays et l’ampleur de ces difficultés variera suivant la cible choisie.

- Le challenge du taux de change

Au moment où nous commencions à écrire ce billet, nous n’avions pas connaissance du régime de change qui devrait être adopté par la Banque Centrale en charge de l’ECO. Aujourd’hui nous savons qu’il s’agit d’un régime de change flexible. Alors pourquoi évoquer le taux de change comme un challenge pour cette monnaie ?

Plusieurs arguments nous viennent à l’esprit, mais l’un des principaux est celui de la crédibilité de l’engagement de maintenir le taux de change en libre flottement. Dans un article datant de 2002, les économistes Calvo et Reinhart ont suggéré que de nombreux pays ont « peur » de laisser librement flotter leur monnaie, en particulier les pays en développement. En effet, lorsqu’un pays laisse librement flotter sa monnaie (comme l’ambitionne la CEDEAO), il laisse de fait les « forces du marché » orienter sa valeur, sans apporter aucune correction « administrée ».

Ces « forces du marché », l’offre et la demande, vont ainsi dicter si l’ECO va gagner en valeur (s’apprécier) ou perdre en valeur (se déprécier). Si trop de monnaie est injectée par la banque centrale, l’ECO aura tendance à se déprécier (et vice versa). A contrario, si les non résidents de la CEDEAO demandent un niveau relativement insuffisant d’ECO, alors celle-ci aura tendance à se déprécier. Ces principes généraux (infiniment plus complexes en pratique) peuvent donner une idée des facteurs qui influenceront la valeur de l’ECO à court/moyen terme.

Principalement, il y aura la productivité. La CEDEAO, en tant qu’union, devra avoir un rythme de création de richesse, mais surtout d’exportations suffisamment important pour éviter un effondrement dramatique de la valeur de sa monnaie. Le Nigeria, en ce sens, devra se montrer à la hauteur des attentes en tant que fer de lance de la CEDEAO en matière commerciale, aux côtés de ses « lieutenants » que sont la Côte d’Ivoire et le Ghana.

Dans une certaine mesure, il y aura également la communication de la banque centrale. La communication est un élément clé des banques centrales modernes. La future banque centrale de la CEDEAO n’échappera sûrement pas à cette tendance générale, surtout qu’elle aura en charge de convaincre les citoyens de sa zone d’émission mais surtout l’ensemble des marchés mondiaux qu’elle peut efficacement maintenir l’inflation à son niveau cible. Ainsi, toute perception de faillite dans cet objectif fondamental pourrait avoir des répercussions importantes sur la demande de l’ECO, et, donc, sur la stabilité de son taux de change.

Nous en profitons au passage pour bien insister sur le fait que l’ECO n’aura pas une valeur fixe, comme certaines opinions semblent l’affirmer. L’ECO n’aura pas la valeur du FCFA, du Naira, ou du Cedi. L’ECO aura sa valeur propre, qui dépendra, comme mentionné plus haut, des performances de l’ensemble des pays de la CEDEAO mais aussi de la spéculation des marchés financiers, mais aussi des évènements politiques et sécuritaires du pays. En somme, l’ECO (tel qu’il nous est présenté aujourd’hui) n’aura pas une valeur inscrite dans le marbre, mais davantage une valeur reflétant les performances macroéconomiques et la gouvernance de la future banque centrale. Personne pour « garantir » sa valeur. Ni la France, ni la Chine, ni les Etats-Unis ou toute autre pays. La seule garantie, dans le fond, sera le sérieux de la gouvernance de la banque centrale, la stabilité macroéconomique mais surtout la perception des marchés internes comme externes de la valeur intrinsèque de l’ECO.

- Le challenge du coût du crédit

Comme le relève l’économiste Claudio Borio, parler de macroéconomie sans la finance c’est comme avoir Hamlet sans le Prince. L’activité de crédit bancaire est importante pour la santé d’une économie. Elle met à la disposition des entreprises les fonds nécessaires pour financer leur expansion, ou tout simplement faire face à des tensions ponctuelles de trésorerie.

Le coût de ce crédit est donc un facteur clé pour un pays (ou, dans ce cas, un ensemble de pays). Celui-ci dépend de nombreux facteurs comme le climat des affaires, la concurrence bancaire, la qualité des garanties offertes par les entreprises, etc. Nous nous intéresserons plus ici à un autre élément important : le taux directeur de la Banque Centrale.

Le taux directeur de la Banque Centrale représente en gros le « prix » de la liquidité (du cash) que la Banque Centrale applique aux banques commerciales lorsque ces dernières demandent de la monnaie. De la même manière qu’avec n’importe quel bien de grande consommation, si le prix est élevé, en général, la demande de ce bien diminuera et vice-versa. Dans le cas de la liquidité, si son prix (le taux directeur de la Banque Centrale) est trop élevé, alors les banques achèteront plus cher la liquidité, et répercuteront ce coût plus élevé à leurs clients. Au final, c’est le coût de l’investissement (public comme privé) qui augmenterait, au détriment de la croissance et de l’emploi[2].

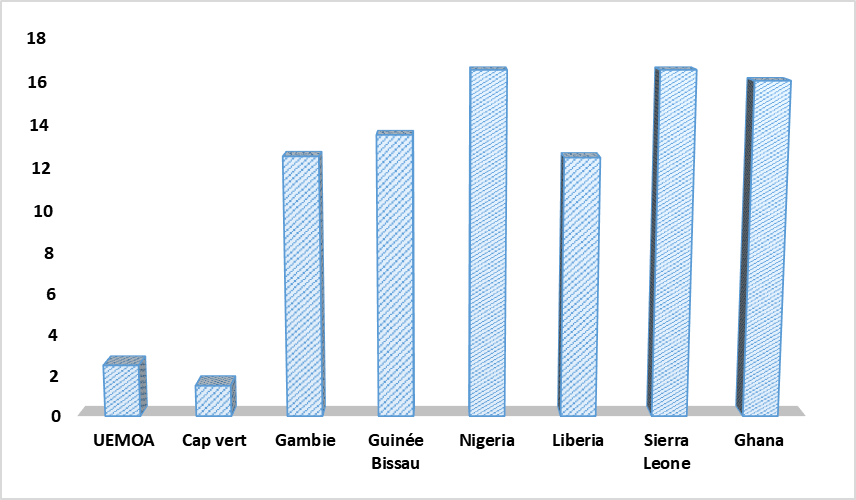

La figure 2 représente les différents taux d’intérêt directeurs de certaines banques centrales des pays de la CEDEAO.

Figure 2: Niveaux des taux directeurs des banques centrales dans les pays de la CEDEAO – Mars 2019

Sources : Données FMI (IFS), Bank of Ghana, Central Bank of Liberia

On peut facilement constater les écarts importants entre le taux d’intérêt pratiqué par la banque centrale en UEMOA et au Cap Vert et celles des autres pays de la CEDEAO. Par ricochet, on peut imaginer les disparités du coût de la liquidité (et donc du crédit) dans la Communauté, ce qui peut laisser songeur si l’on souhaite deviner le niveau de taux d’intérêt directeur de la future banque centrale dès le lancement de l’ECO.

Un choix pourrait se porter au départ sur une moyenne de ces taux directeurs prenant en compte la taille des différentes économies de la CEDEAO. Mais si cette option est retenue, quelle que soit le critère de taille choisi, il y a de fortes chances que les pays de l’UEMOA fassent face à un renchérissement du coût de la liquidité et donc, toutes choses égales par ailleurs, à un crédit bancaire plus coûteux. Il en résulterait probablement que les investisseurs et les gouvernements des pays de l’actuelle UEMOA devront « accepter » de payer davantage d’intérêts sur leurs emprunts qu’avec la zone actuelle.

A contrario, les pays qui connaissent aujourd’hui un taux directeur plus élevé verront les conditions de crédit relativement assouplies, ce qui pourrait certes inciter les agents économiques de pays comme le Nigeria ou le Ghana à investir davantage, mais probablement exercer des pressions à la hausse sur les prix via la plus grande quantité de monnaie qui sera en circulation.

Certes, la Banque Centrale pourrait adopter des politiques d’injection de liquidité différentiées pour les différents pays, mais l’accueil de telles mesures « peu orthodoxes » par le marché international des changes et les acteurs politiques de la CEDEAO est incertain. Cette incertitude nous conduit au prochain défi dans la gestion de l’ECO : la coordination des politiques macroéconomiques.

- Le challenge de la coordination des politiques macroéconomiques

Dans cette vidéo , la pertinence de la monnaie unique européenne face à la diversité des différentes économies de la zone euro est questionnée. Ce challenge, bien connu des unions monétaires (notamment celles de la zone franc), se posera sans l’ombre d’un doute à la nouvelle union monétaire de la CEDEAO.

Si l’idée d’une monnaie unique est louable, une absence de solidarité et de coordination des différentes politiques budgétaires serait plus que préoccupante pour la réussite de ce nouveau système. Les gouvernements devront s’accorder sur les orientations de leurs politiques budgétaires, de sorte que l’effort de stabilisation macroéconomique entrepris par la banque centrale soit plus efficace.

On peut illustrer cette nécessité par un exemple. Supposons que l’inflation moyenne en CEDAO soit supérieure à la cible (par exemple à 15% au lieu de 10%). Dans cette situation, la banque centrale devrait resserrer sa politique monétaire en augmentant son taux d’intérêt. L’objectif est ainsi de réduire la demande en (i) augmentant le coût des investissements (crédits bancaires plus chers), (ii) diminuer la consommation au profit de l’épargne (rémunération de l’épargne plus importante), etc.[3] Parallèlement, il se peut que de nombreux pays décident, dans le cadre de leurs plans d’émergence, d’augmenter leurs dépenses publiques pour se doter de meilleures infrastructures. Ces politiques auront pour conséquence d’augmenter le niveau de la demande dans l’ensemble de la CEDEAO et par conséquent, toutes choses restant égales par ailleurs, les prix[4]. Cette augmentation des prix rendrait la tâche difficile à la banque centrale qui devra augmenter davantage le taux d’intérêt pour lutter contre l’inflation.

On voit donc avec cet exemple qu’une absence d’harmonie, de coordination entre la politique monétaire et la politique budgétaire peut poser d’importants problèmes à la banque centrale dans son ambition de lutte contre l’inflation (qui est, pour rappel, l’objectif principal de la future banque centrale de la CEDEAO). Au final donc, peut-être, ce sera du côté des institutions que se trouvera le principal challenge de la future monnaie ouest-africaine.

- Le challenge institutionnel

Issue de tractations s’étalant sur plusieurs décennies, l’ECO et sa banque centrale devront surmonter ce qui apparaît à nos yeux comme le plus grand des challenges : celui de ses institutions. L’ECO se donne pour ambition de servir une communauté dont une bonne moitié a bénéficié jusque-là d’une banque centrale nationale, dont la politique monétaire n’était influencée que par la dynamique économique du pays hôte. Avec l’ECO, c’est une toute autre vision de la politique monétaire qui devra être acceptée par les gouvernements de la CEDEAO et leurs citoyens.

Les décisions de politique monétaire en CEDEAO devront désormais se prendre ensemble, au terme de tractations mêlant jeux d’influence des différents Etats, gestion d’équilibriste des différences et susceptibilités nationales, prééminence économique du grand Nigeria, différences linguistiques et culturelles, etc. Si les pays de l’actuelle UEMOA (une des plus vieilles unions monétaires au monde) ont une certaine expérience en la matière, nous restons dubitatifs (mais pas pessimistes !) quant à la solidité institutionnelle de la future banque centrale de la CEDEAO. Nos doutes et appréhensions s’atténueront significativement si certains points clés sont gérés avec réussite. Enumérons-en quelques-uns.

Le mode de désignation des gouverneurs et des gestionnaires de la future banque centrale sera un premier point clé. Dans l’idéal, des mandats intuitu personae[5] seraient une très bonne approche. Il serait intéressant de lancer une candidature publique, à l’attention de ressortissants de la CEDEAO, avec des critères clairs et bien définis, misant sur la compétence et l’expérience. Bien évidemment, à la fin de chaque mandat, il se posera la question de l’éligibilité d’un candidat issu de la nationalité du Gouverneur sortant. Là encore, nous attendons avec intérêt les statuts de la future banque centrale ouest africaine à ce sujet.

La qualité de la communication de la future banque centrale sera également un point important. Le futur gouverneur de la banque centrale de la CEDEAO devra relever de défi d’ancrer les anticipations d’inflation des acteurs économiques. Pour ce faire, il ne s’agira pas uniquement de publier des communiqués sur un site internet, mais bien d’utiliser toute une batterie de canaux de communication (réseaux sociaux, vidéos, interviews, etc). Il faudra ainsi allier une communication précise, claire et accessible à tous (pas seulement aux spécialistes) et une ouverture à tout type de médias (nouveaux et traditionnels), le tout à l’échelle de tous les pays de la CEDEAO.

Un troisième point important sera la solidarité politique derrière la nouvelle monnaie ouest-africaine. Il ne fait aucun doute que la vie de l’ECO ne sera pas un long fleuve tranquille. Il y aura des soubresauts, des tensions et autres chocs qui viendront éprouver l’architecture de cette monnaie. Il se peut que sous la pression, des Etats fassent entendre leurs désaccords avec plus ou moins de véhémence. La nostalgie de la souveraineté monétaire nationale pourrait ressurgir et mettre à mal, comme on le voit avec l’Euro, le projet même de la monnaie unique. Si l’intégration monétaire ouest-africaine constitue la volonté profonde des peuples et des dirigeants de cette communauté, alors il faudra être solidaire du pire comme du meilleur pour que l’ECO survive à cet « accouchement » relativement difficile (et prématuré ?).

Il n’en demeure pas moins que ce projet économique unique en Afrique, la première constitution d’une union monétaire depuis la zone Euro, reste fascinante tant par son ambition que par les défis à venir. De sa réussite (ou de son échec) dépendra assurément l’avenir économique, monétaire, et même politique de l’Afrique toute entière.

<

p style= »text-align:right; »>André Daniel E. Akam

Economiste Camerounais

Lectures utiles

-

Perspectives Economiques pour l’Afrique de l’Ouest 2018, Banque Africaine de développement. https://www.afdb.org/fileadmin/uploads/afdb/Documents/Publications/2018AEO/African_Economic_Outlook_2018_West-Africa.pdf

-

Rapport de politique monétaire de la BCEAO de juin 2019, https://www.bceao.int/sites/default/files/2019-06/Rapport_PM_Juin_2019.pdf

-

Communiqué final 55e sommet des chefs d’Etat de la CEDEAO, https://www.ecowas.int/communique-final-55eme-sommet-abuja-29-juin-2019/?lang=fr

-

Exchange rate proclamations and Inflation-Fighting Credibility, http://citeseerx.ist.psu.edu/viewdoc/download?doi=10.1.1.544.9058&rep=rep1&type=pdf

-

Site de la Bank of Ghana, https://www.bog.gov.gh/monetary-policy/policy-rate-trends

-

Monthly Economic Review of the Central bank of Liberia, http://www.cbl.org.lr/doc/March%202019%20MER%20for%20website.pdf

-

Le choix d’un régime de change dans les pays émergents et en développement peut-il être optimal en dehors des solutions bipolaires ?, https://www.cairn.info/revue-economique-2011-2-page-133.htm#

-

La gestion des taux de change dans les pays émergents. La leçon des expériences récentes, https://www.cairn.info/revue-de-l-ofce-2005-4-page-279.htm#